Где деньги, Зин?

<Disclaimer>Финансовым аналитиком или советником я не являюсь, оттого никому не рекомендую повторять мой опыт, т.к. вы можете потерять свои деньги.</Disclaimer>

1 числа каждого месяца буду стараться подводить промежуточные итоги моего дилетантского финансового эксперимента по инвестициям в фондовый рынок.

Краткое содержание предыдущих серий.

Вкладываю некую сумму, которой не жалко пожертвовать и которую не страшно потерять, в покупку нескольких (на самом деле, 20) фондов ETF, выбранных чайниковским образом.

В итоге 40% общей суммы вложено в 5 более консервативных фондов через RBC Direct Investing, а 60% суммы вложено в 15 более агрессивных фондов через Questrade. Цель – доказать на практике, что на промежутке 5-10 лет реально получать возврат в среднем не менее 10% годовых. Список фондов здесь по линку.

Месяц прошёл неровно, но в целом достаточно позитивно. Я считаю, что мы входим в долгосрочный (по крайней мере, на несколько лет) bull market.

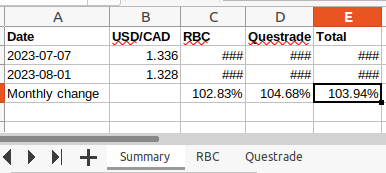

Никаких серьёзных выводов по первому месяцу, разумеется, сделать нельзя, хотя общая вложенная сумма неожиданно увеличилась почти на 4%. Т.е. если бы кто-то в указанных пропорциях в начале июля вложил бы в эти фонды полмиллиона, то за неполный месяц сумма увеличилась бы почти на 20 тысяч долларов.

Как и ожидалось на растущем рынке, наиболее выросли leveraged фонды (DDM, SSO и QLD) – более 7% роста. Но сильно радоваться не стоит, именно они же упадут более всего, когда рынок будет идти вниз.

Дальше идут картинки.

Чего стоят рассуждения без картинок, правда?

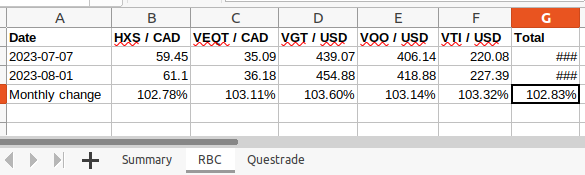

Первый скриншот – более консервативные 5 фондов. Цифры в таблице – это цена одной акции соответствующего фонда в начале месяца и в конце, и процентное соотношение между ними.

Здесь рост минимальный, но я рассчитываю, что и падать на падении рынка они тоже будут очень умеренно.

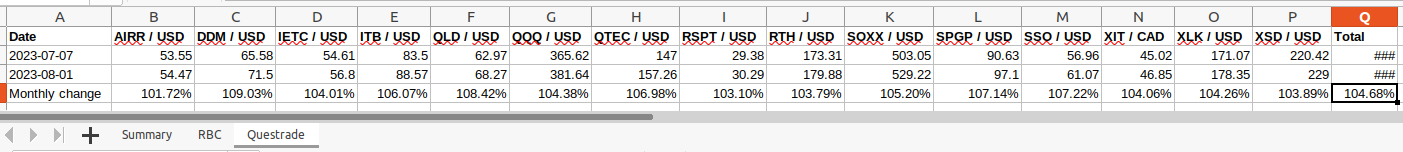

Второй скриншот – более рискованные фонды, которые я держу в Questrade.

Рост поболе, но и риск поболе.

Третья – сводная картинка из двух предыдущих.

Это то, что в итоге получилось за неполный месяц.

Как водится, всё это только в образовательных целях.

Повторять не рекомендую, а то ведь всё потеряете ненароком 🙂

Stay tuned.

Напомнило старую шутку: “Человек спрыгнул с Empire State Building. Пролетая 50 этаж слышит вопрос “How are you?” и отвечает “So far, so good!” ”

Какой был return у тех кто вложил в бизнесы во время НЭПа?

Времена когда думали о shareholders уже прошли.

https://www.forbes.com/sites/stevedenning/2019/08/19/why-maximizing-shareholder-value-is-finally-dying/

Кого продвигают в этих компаниях? Cамых способных? А чему учили тех кто работает в этих фирмах? Сравните учебники 2010го года с учебниками 1980го. Когда я попробовал это сделать, увидел что то что учили на первом курсе в 1980, сейчас учат на третьем курсе.

Сейчас лучшее вложение, покупка балона азота + маски от водолазного костюма + шланги между ними.

Ну именно поэтому вкладываем деньги, которые не страшно потерять. 🙂

Хотя слухи о крахе доллара, равно как и загнивании капитализма, мы слышим уже достаточно долго.

Инфляция 100% это не крах доллара? [Цены на все на что я трачу деньги (еда и путешествия) подскочили как минимум в два раза.] Да, официальная инфляция меньше. Они говорят что может цены и подскачили, но улучшилось качество, так что инфляция 10% (конечно всем ясно что качество только ухудшилось) + не учитывают цены на еду и бензин “так как они слишком волатильные”.

Капитализма нет, так как почти во всех индустриях нет свободного рынка, а есть монополии и олигархии. И на Западе и в Китае – фашизм – корпорации не национализированы, но почти все они работают с правительством что бы проводить в жизнь “линию партии”.